住宅関連記事・ノウハウ

![]() 2025年4月1日(火)

2025年4月1日(火)

家計に無理のない住宅資金とは?

家計に無理のない住宅資金とは?

家計に無理のない住宅資金とは?

今年(平成26年)の2月24日資金受取分から、フラット35(買取型)の融資率が10割に引き上げられ、頭金なしでも全額フラット35を利用できるようになりました。民間の金融機関でも、頭金なしで借りられる住宅ローンがありますが

- 全額住宅ローンを組んでも大丈夫なのか?

- 頭金を入れるとしたら、わが家の家計の場合、いくらまで入れていいのか?悩む方は多いようです。

- 結婚や子どもの誕生・進学を機に家を建てたい

- 定年前に大規模修繕をしたい

- 二世帯同居を機に建て替えたい

など、家づくりのきっかけはさまざまですが、共通している不安は、わが家の家計に無理のない住宅資金は、トータルでいくらまでなのかということ。住まいづくりを始める前に、最初に意識していただきたい「住宅資金とライフプラン」について解説します。

住宅資金とライフプラン

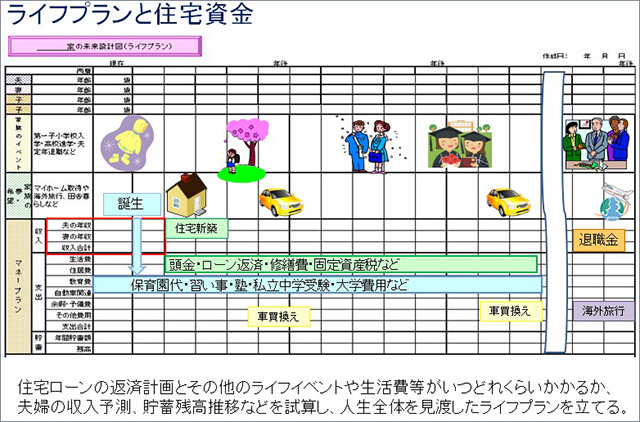

家計に無理のない住宅資金を見つけるためには、ライフプラン(マネープラン)を立てることが重要であることを解説します。将来のライフイベントを考慮に入れた資金計画の必要性を説明します。

家を建てる時は、どんな家に住みたいかイメージを膨らませて設計図を作り、その図面に基づいて家を建てます。ライフプラン(マネープラン)も大変よく似ています。これからどんな暮らしをしたいか、家族の年齢やライフイベント(子どもの進学、旅行、リフォーム、定年退職など)をイメージし、年ごとにどれくらいお金が必要か、入ってくる収入や手元に残る貯蓄額など、数字に置き換えてみましょう。

住宅は、一生に一度の大きな買い物と言われますが、住宅以外にも大きな支出はいくつかあります。例えば、子どもの教育費。幼稚園から高校まで全て公立で、大学は私立文系に4年間通った場合の教育費は、1人あたり約1千万円と言われています。特に、高校から大学は、教育費がかさむ時期ですので、その頃も住宅ローンが無理なく返せるかどうか、検討する必要があります。また、老後の費用も夫婦2人で約1億円かかると言われています。老後をどのように暮らしたいか、かかる費用と年金などの収入の目安を予測します。この他、ペットと暮らす家を建てたい方は、ペットにかかる費用など、ガレージハウスを建てたい方は、車の買い替え費用や買い替えサイクル(○年ごとに○万円。最終買い替え年齢○歳など)もぜひライフプランに盛り込んでみてください。

せっかく建てるマイホームですから、建てた後、家計が厳しくなってしまっては元も子もありません。皆さんがお気に入りのマイホームで、末永く人生を楽しめるよう、人生全体を見渡したライフプランを立てて、家計に無理のない住宅資金を見つけてください。

消費税増税後も負担軽減、住宅ローン減税・すまい給付金

2014年4月から消費税が5%から8%に引き上げられました。実に17年ぶりの増税です。消費税の増税前後で、買うならどっちがお得か?と、何かと話題になりました。皆さんの家庭でも駆け込み消費や、買いだめなど、いろいろ頭を悩ませたことでしょう。人生を通して、大きな買い物はいくつかありますが、その中でもマイホームの購入は、金額の上で最も大きな出費となり、その分、増税の影響も大きいと言えます。最近、土地の値段も上がってきたし、増税前に買っておけば良かったなと、少し後悔している人もいらっしゃるかもしれません。

増税後の支援制度

消費税増税後も住宅取得を支援するための、住宅ローン減税とすまい給付金という2つの制度を紹介します。これらの制度を活用することで、増税による負担を軽減できる可能性があることを説明します。

増税前は、マイホーム購入の駆け込み需要で、住宅展示場やマンションのモデルルームなど、連日賑わいを見せていました。ところが、増税後の今、客足は少し落ち着いているようです。国も増税後の駆け込み需要の反動による住宅購入の急激な落ち込みが景気に悪影響を与えないように、また、マイホームを購入する人の増税による家計への負担急増を軽減するために、住宅ローン減税の拡充とすまい給付金の新設という2つの制度で、増税後のマイホーム取得を支援しています。この2つの制度を活用すれば、増税後にマイホームを取得したとしても、増税前に購入した場合と比べて、家計負担が軽くなるというケースもあります。

住宅ローン減税

住宅ローン減税は、年末の住宅ローン残高の1%相当額を10年間、その年の所得税・住民税から控除する制度です。その控除できる上限金額が、増税前の20万円(ローン残高2,000万円)から、平成26年4月以降平成29年12月まで40万円(ローン残高4,000万円)に拡大されました。10年間控除を限度額まで適用された場合、減税前200万円と増税後400万円で200万円の差となります。

※「26年4月~29年12月」の欄の金額は、住宅の対価の額又は費用の額に含まれる消費税等の税率が8%又は10%である場合の金額であり、それ以外の場合における借入金等の年末残高の限度額は「26年1月~3月」の欄の金額となります。

住宅ローン減税の拡充

住宅ローン減税制度の内容と、増税後の拡充点について解説します。控除額の上限が引き上げられたことによるメリットを説明します。

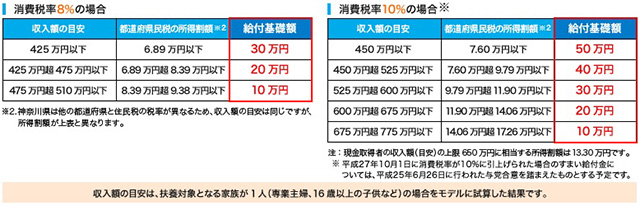

すまい給付金

すまい給付金は、消費税率引上げによる住宅取得者の負担をかなりの程度緩和するために創設した制度です。住宅ローン減税は、支払っている所得税等から控除する仕組みであるため、収入が低いほどその効果が小さくなります。すまい給付金制度は、住宅ローン減税の拡充による負担軽減効果が十分に及ばない収入層に対して、住宅ローン減税とあわせて消費税率引上げによる負担の軽減をはかるものです。消費税率8%時は収入額の目安が510万円以下の方を対象に最大30万円給付するものです

- 図2 すまい給付金

- 「すまい給付金サイト」より

すまい給付金の概要

すまい給付金制度の概要と、住宅ローン減税との違いについて解説します。収入額に応じた給付額や対象となる層を説明します。

シミュレーションの紹介

住宅ローン減税やすまい給付金は、マイホームを購入した人の収入や、住宅ローンの組み方によって、大きく変わります。国交省が運営する「すまい給付金サイト」では、実際にどのくらいのローン減税が受けられるか、すまい給付金が貰えるのかなど、シミュレーションできるサイトを提供しています。実際にご自身の収入や、住宅ローンの予定を入力することで、住宅ローン減税の適用額やすまい給付金の見込み額を試算することができます。特に、夫婦で住宅ローンを組むことを検討されている場合は、ローンの割合によって、夫婦合算の住宅ローン減税やすまい給付金の額が変わるので、シミュレーションをしてみると良いでしょう。

リンク:「すまい給付金サイト」

シミュレーションの活用

住宅ローン減税とすまい給付金をシミュレーションできるサイトを紹介します。自身の状況に合わせて制度の適用額を試算することの重要性を説明します。

消費税は、平成27年10月に現行の8%から、さらに10%に引き上げられることが検討されています。すまい給付金は、10%に引き上げられた場合、拡充されることが決まっていますが、住宅ローン減税は、住宅資金を親に援助してもらう方法について現行の制度のままです。住宅取得支援制度だけを見れば、10%に上がる前に購入するのも手かもしれません。ただ、こういった制度に惑わされずに、理想の住まいが見つかった時こそ、真の買い時であると思います。

住宅資金を親に援助してもらう方法について

両親などから住宅資金を援助してもらう方法は、大きく分けると「借りる」と「もらう(贈与)」があります。一般的な贈与と「住宅取得等資金の贈与税の非課税の特例」について解説します。(ここでは、親と共有名義で住宅取得するケースは除きます。)

資金援助の方法

住宅資金を親から援助してもらう際の基本的な方法として、贈与と借入の2つがあることを説明します。贈与税の基礎控除額について触れ、一般の贈与税額の計算例を示します。

両親などから贈与を受ける場合、1年間(1月1日~12月31日)に贈与を受けた金額が基礎控除額(110万円)以内の場合は、贈与税はかかりませんが、110万円を超えた場合は、超えた金額に応じて贈与税がかかります。(これを暦年贈与といいます。)例えば、現行の制度では、1,000万円をもらった場合の贈与税額は231万円となります。平成27年1月1日以降は、贈与税改正により課税される区分や税率が変更されますが、1,000万円の贈与に対して177万円の贈与税がかかります。こんなに贈与税がかかってしまうなんて、ビックリですね!

住宅取得等資金の贈与税の非課税の特例とは?

今のところ、平成26年12月31日までの期間限定(つまり今年いっぱい)ですが、両親など直系尊属から、住宅取得等のために贈与を受けた場合、一定額まで贈与税がかからない「住宅取得等資金の贈与税の非課税の特例」制度があります。

- 非課税限度額

- 耐震性・省エネルギー性に優れた住宅:1,000万円まで

- 一般住宅:500万円まで

東日本大震災の被災者について

- 耐震性・省エネ住宅:1,500万円

- 一般住宅:1,000万円まで

非課税の特例の活用

住宅取得等資金の贈与税の非課税の特例制度について解説します。非課税限度額や、この特例制度を利用する際の注意点などを説明します。

この特例は、暦年贈与(基礎控除110万円)か相続時精算課税制度(特別控除2500万円)と併用することができます。この制度を利用するためには、贈与を受けた年の翌年2月1日から3月15日までの間に税務署に申告手続きをする必要があります。また、贈与を受けた翌年3月15日までに住みはじめたり、その家に住むことが確実であることなど、いくつか要件がありますが、二世帯住宅の建築を考えている方や、将来贈与を受ける予定がある方は、この制度を活用してみてはいかがでしょうか。

親に頼るのではなく、できる限り自分たちのお金でやりくりしたい。と考える方も多いと思いますが、頭金を1~2割以上入れると、より低い金利で借りられる住宅ローンなどもあります。ご自身のライフプラン、資金援助をしてくださる方のライフプラン、他の兄弟との兼ね合い等を考慮して、検討してみることをお勧めします。

贈与税の速算表(現行)

贈与税の速算表

贈与税の税額を計算する際に使用する速算表を提示します。現行の制度における税率と控除額を確認できます。

贈与税の速算表(改正後)

- 制度に関する詳細は、こちらもご参照いただくか、最寄りの税務署または税理士にご確認ください。

- [外部参照サイト]

- 平成24年分・平成25年分・平成26年分「住宅取得等資金の贈与税の非課税」のあらまし(国税庁リーフレット)

- 住宅取得等資金の贈与に係る贈与税の非課税措置(平成26年)(財務省HP)

- 住まいの資金計画についてのご質問やご相談はこちらよりどうぞ

- FPオフィス Life & Financial Clinic(LFC)(外部リンク)

- 担当:ファイナンシャルプランナー CFP(R) 平野直子

- 担当:ファイナンシャルプランナー CFP(R) 平野泰嗣

- ご家族構成やライフスタイルによって家づくりやリフォームはさまざまです。ファイナンシャルプランナーとして、あなたの人生の設計図(ライフプラン)をつくるお手伝いをさせていただきます!夫婦のお悩み、将来についての疑問・質問等お気軽にご相談ください♪

- お問合せはこちら

- 電話 03-3231-6113

- メールによるご相談(無料)info@mylifeplan.netまで

関連記事

おすすめ特集

人気のある家をテーマ別にご紹介する特集記事です。建てる際のポイントや、知っておきたい注意点など、情報満載!

注文住宅のハウスネットギャラリー

注文住宅のハウスネットギャラリー