住宅関連記事・ノウハウ

![]() 2025年4月1日(火)

2025年4月1日(火)

返済方法の選び方(元利均等返済と元金均等返済)

返済方法の選び方(元利均等返済と元金均等返済)

こんな建売住宅に注意!

家づくりを検討する際、建売住宅も選択肢の一つです。建売住宅には、一般的な建売住宅、建築条件付き住宅、借地権付き住宅などがあります。それぞれ特徴を理解し、注意すべき点を知っておきましょう。

土地と建物を同時に購入する建売住宅のメリット

建売住宅のメリットは、実物を見て購入できる点です。また、すぐに入居できるのも魅力です。建築中の物件は、工事中の様子を確認できるため、安心感があります。建築条件付き住宅は、間取りの自由度が高く、自分好みの住宅にできる可能性があります。借地権付き住宅は、土地の購入費用が不要なため、比較的安価に購入できます。

しかし、建売住宅は手抜き工事が発覚しにくいというデメリットもあります。特に、建築条件付きの土地や「建売青田買い」の場合は、契約条件をよく確認することが重要です。

一般的な建売住宅について、具体的に注意すべき点:木造3階建

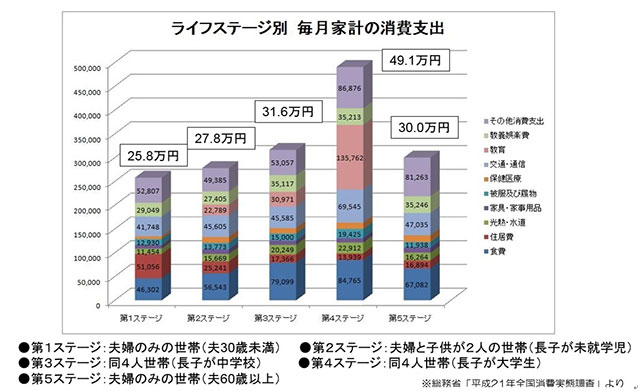

都市部では、木造3階建て住宅が増えています。2階建ての1.5倍の荷重がかかるため、しっかりとした基礎と構造が必要です。しかし、基礎や構造はアピールポイントになりにくいため、手抜き工事が多いとも言われています。手抜き工事が積み重なると、瑕疵保険の期限が切れた後に問題が表面化することがあります。住宅ローン返済や教育費と重なると、ライフプランの見直しが必要になることもあります。

周辺で似ている物件に比べて、価格が極端に安い物件

借地権付き住宅は、土地の購入費用が不要なため、一般的な建売住宅より安価です。しかし、周辺相場と比べて極端に安い物件には注意が必要です。土地や建築費用には相場があり、相場から大きく外れた物件は、何らかの問題を抱えている可能性があります。不動産で掘り出し物に出会える可能性は低いと考えましょう。

販売会社が契約を急ぐ物件

「仮契約だけでも」「手付金だけでも」と契約を急がせる物件は要注意です。建築条件付き住宅の請負契約にも、売り手側の意図がある場合が多く、買い手にとって不利な条件である可能性があります。

建築確認済証と検査済証の提示

建築確認済証と検査済証は、適法な建築であることを示す公的な書類です。これらの書類がないと、住宅ローンの手続きができない場合があります。また、建売住宅では、地盤調査を行わないことが多く、不同沈下(家が傾く)が起きても、瑕疵保険の対象外となることがあります。注文住宅では、地盤調査を行い、地盤保証が付くことが多いため、不同沈下のリスクは比較的低いと言えます。

建売住宅は手軽に購入できる一方で、リスクも伴います。建売住宅ならではのリスクを十分に理解した上で、購入を検討しましょう。

住宅ローンの返済期間の考え方

住宅ローンの返済期間は、お客様からの質問が多い項目です。返済期間に対する考え方は人それぞれですが、今回は返済期間について考えてみましょう。

借りられる期間は何年?

一般的な住宅ローンの最長返済期間は35年です。ただし、完済時の年齢制限があり、75歳から80歳としている金融機関が多いです。実際にローンを組める期間は、「完済時の年齢制限 - 現在の年齢」と最長借入期間のどちらか短い方になります。例えば、完済年齢が75歳の場合、45歳で住宅ローンを組むと最長でも30年までしか借りられません。

また、定年退職までに返済したいと考える人も多く、借入期間はさらに短くなる場合があります。短期間で返済すると毎月の返済額が大きくなり、家計への負担が増えます。

長いローンを組めば毎月の返済金額は少ないが、総支払額は多くなる

借入期間と返済額の関係を見てみましょう。3,000万円の住宅ローンを固定金利2%で借りた場合、借入期間ごとの返済額と総返済額は以下の通りです。

- 20年:毎月返済額151,765円、総返済額3,642万円

- 25年:毎月返済額127,156円、総返済額3,815万円

- 30年:毎月返済額110,885円、総返済額3,992万円

- 35年:毎月返済額99,378円、総返済額4,174万円

(※元利均等返済の場合)

返済期間が長いほど毎月の返済額は少なくなりますが、総返済額は多くなります。まずは、借入金額、金利、返済期間でシミュレーションしてみましょう。

参考外部リンク:住宅ローンシミュレータ

今、返せるではなく、将来も返せるかが重要

住宅ローンを組む際、今の家計状況だけでなく、将来のことも考慮する必要があります。子供の成長に伴い、教育費や生活費は増加します。また、老後のための貯蓄も必要です。将来の家計を予測し、無理なく返済できる金額に設定しましょう。

大事をとって長めに借りるは正解か?

「長めに借りて、繰り上げ返済をすれば良い」と考える人もいます。しかし、計画的に繰り上げ返済を行うことは難しいのが現実です。定年まで20年の場合、20年で返済するのが厳しい場合は、定年までの期間+5年の25年で返済できるような資金計画が良いでしょう。35年でローンを組む場合でも、20年で借りた場合の毎月返済額との差額分を積立貯金するなど、繰り上げ返済の仕組みを作りましょう。返済期間は、短すぎても長すぎても良くないため、自分に合った適切な期間を選ぶことが重要です。

借入可能額について

住宅ローン相談で、「いくらまで借りられますか?」と聞かれることが多いです。不動産業者から「あなたの年収なら○○万円まで借りられる」と言われたとしても、鵜呑みにしないようにしましょう。

借入可能額の判断基準

金融機関は、返済負担率(年収に占める年間返済額の割合)を基準に借入可能額を判断します。返済負担率は、金融機関によって年収の20~40%で設定されています。

フラット35の場合

- 年収400万円未満:返済負担率30%以下

- 年収400万円以上:返済負担率35%以下

例えば、年収500万円の場合、年間返済額は175万円(月額14.6万円)以内に収める必要があります。金融機関の審査では、実際の貸出金利ではなく、審査用の基準金利(3.5~4.0%)を使うことが多いので注意しましょう。

また、年間返済額には、住宅ローン以外の借入額も含まれます。マイカーローンや教育ローン、カードローンなどを利用している場合は、現在の残高を確認し、完済できるものは完済しましょう。キャッシングカードの極度額も借入可能額に影響を与える場合があります。

- 使わないキャッシングカードは解約する

- クレジットカードのキャッシング機能の極度額を下げる

無理なく返せる額を意識する

金融機関から希望額まで借りられると言われても、将来にわたって無理なく返済できるかが重要です。税込年収ではなく、手取り年収をもとに返済額を試算し、10年後、20年後の状況も考慮して、借入額を検討しましょう。借りられる額ではなく、無理なく返せる額を意識することが大切です。

住宅購入にかかる諸費用について押さえておこう

住宅購入の資金計画では、物件価格だけでなく、諸費用も考慮する必要があります。諸費用とは、物件価格以外にかかる費用のことです。支払いタイミングも事前に知っておくと安心です。

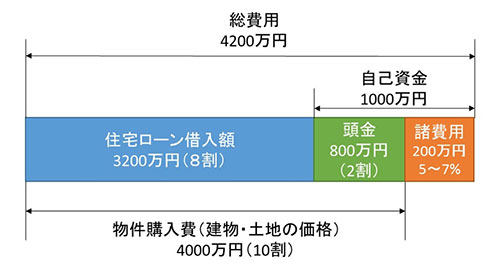

頭金と自己資金の違い

自己資金と頭金を混同している方が多いです。例えば、4,000万円の物件で頭金を2割用意する場合、頭金は800万円、住宅ローンは3,200万円となります。しかし、物件購入には、仲介手数料やローン手数料などの諸費用も必要です。自己資金とは、諸費用と頭金を合わせた金額のことです。自己資金=頭金と考えていると、住宅ローンで不利になることもあります。諸費用をしっかり把握することが大切です。

住宅購入にかかる諸費用

諸費用は、新築物件で物件価格の5~7%、中古物件で7~10%程度と言われています。契約から入居までの費用をまとめてみました。

契約前にかかる費用

物件を検討する際、「申込金」や「手付金」を求められることがあります。申込金は、購入意思を示すもので、契約が成立すれば手付金の一部に充当され、不成立なら返金されます。手付金は、契約時に支払うもので、契約をキャンセルする場合は放棄する必要があります。

契約から決済までにかかる費用

- 印紙税

- 不動産仲介手数料(戸建て、土地の場合)

- 適合証明書交付手数料(フラット35の場合)

物件の引き渡し時にかかる費用

- 登録免許税

- 司法書士報酬

- マンション修繕積立金一時金

- 固定資産税精算金

- 不動産仲介手数料(決済時)

- 融資事務手数料

- 保証料

- 団体信用生命保険料

- 火災保険料

引渡し後にかかる費用

- 引越し費用

- 家具購入費用

- 不動産取得税

- マンション管理費・修繕積立金

- 固定資産税

物件価格だけでなく、諸費用も考慮して予算を立てるようにしましょう。頭金ゼロや諸費用ローンもありますが、金利が高くなる場合があります。無理な購入は、余計なコストにつながる可能性があります。

かかるお金:諸費用一覧

以下に、住宅購入にかかる主な諸費用をまとめました。

- 契約前:申込金、手付金

- 契約時:印紙税、不動産仲介手数料、適合証明書交付手数料

- 引渡し時:登録免許税、司法書士報酬、マンション修繕積立金一時金、固定資産税精算金、融資事務手数料、保証料、団体信用生命保険料、火災保険料

- 引渡し後:引越し費用、家具購入費用、不動産取得税、マンション管理費・修繕積立金、固定資産税

事前に各費用の目安を把握し、余裕を持った資金計画を立てるようにしましょう。

- 住まいの資金計画についてのご質問やご相談はこちらよりどうぞ

- FPオフィス Life & Financial Clinic(LFC)(外部リンク)

- 担当:ファイナンシャルプランナー CFP(R) 平野直子

- 担当:ファイナンシャルプランナー CFP(R) 平野泰嗣

- 電話:03-3231-6113

- メール:info@mylifeplan.net

関連記事

おすすめ特集

人気のある家をテーマ別にご紹介する特集記事です。建てる際のポイントや、知っておきたい注意点など、情報満載!

注文住宅のハウスネットギャラリー

注文住宅のハウスネットギャラリー