住宅関連記事・ノウハウ

![]() 2025年4月1日(火)

2025年4月1日(火)

2023年の金利上昇に備えた、新しい住宅ローン選びのポイント。変動か固定かしっかり判断しよう!

2023年の金利上昇に備えた、新しい住宅ローン選びのポイント。変動か固定かしっかり判断しよう!

最新!2023年住宅ローン選びのポイント:金利動向と対策

今回は、金利の動向などから2023年に住宅ローンを選ぶ際のポイントなどをご紹介します。

1.2023年以降の金利はどうなる?

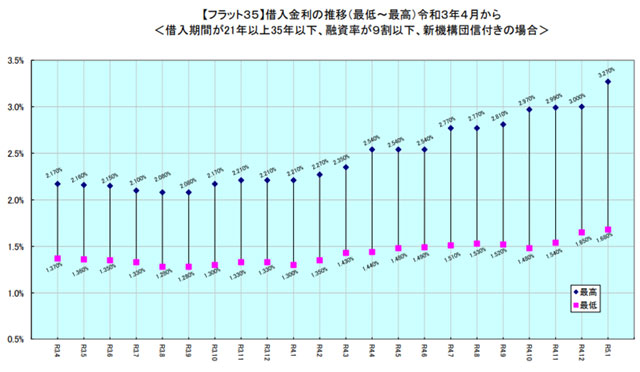

2023年の住宅ローンは、フラット35をはじめとする全期間固定金利から金利が上昇しています。一方、変動金利は当面現状の低金利状態が続くと予想されていますが、早ければ2023年度の秋以降、変動金利も上昇していく可能性があります。

一般的に、変動金利は日銀の政策金利の影響を受ける「短期金利」を元に決められます。固定金利は10年もの国債の金利に代表される「長期金利」などを元に決められます。そこで、今後の変動金利の変化を予想するにあたり、引下げ幅と日銀の政策金利に注目してみます。

まず、引下げ幅については銀行同士の競争が続く限り大きな引下げ幅が期待できます。住宅ローンは、銀行にとって個人のお客さまに提供している重要な金融商品の1つ。都市銀行や地方銀行だけでなくネット銀行も含めて激しい競争となっており、結果として一定の引下げ幅は維持されると考えられます。

基準金利は、日銀が決定する政策金利の影響を受けることから、物価上昇率や日銀の金融政策に注目する必要があります。そこで注目すべきことは、12月19日~20日に日銀が開催した金融政策決定会合において、今後の住宅ローン金利に大きな【上げ圧力】をもたらす、大規模緩和の修正が決まりました。

2022年12月20日から金利の変動許容幅を0.5%に拡大

現在の長期金利は変動幅の上限近くで推移していることから、これは事実上の利上げと考えられます。これは世界中で起きている歴史的なインフレで海外の中央銀行が利上げに動くなか、日本の国債金利にも上昇圧力が強まっておりましたが、日銀はこの圧力に折れて利上げに踏み切った、ということです。ただ、日銀が掲げてきたマイナス金利政策の維持・フォワードガイダンス(先行き指針)の変更はありません。

ここまでの変動幅拡大は、2021年3月に0.2%から0.25%に引き上げて以来のこと。確かに円安が資源高に拍車をかけ、電力料金や生鮮品など幅広い品目で値上げが進んでいるなか、みなさまご承知の通り、建物価格・工事価格の上昇にも直結しています。

金利が上昇するということは、すなわち、借り入れ可能額が減ってしまうことに直結します。今後、家づくりを検討しているみなさまが直面するのは、建物価格の上昇と金利の上昇という【予算の問題】で、希望が叶えられなくなっていくこと。

今後、さらに金利が上昇して借り入れ可能額が少なくなってしまうと、ますます希望が遠のいてしまいます。

一方、先ほど解説した通り、現時点では変動金利はこれまでの低金利が続くと予想されています。

ただ、変動金利で低金利が保証されるのは、たったの5年間。長期間変動金利で借り入れてしまった場合、最終的には返済期間中に大きく金利が上昇していく、というリスクがあります。

※もちろん今後、日本の労働者の賃金が上昇し、安定的な物価上昇が継続することで日銀が利上げに踏み切った場合、みなさまの賃金も増加するので返済負担率はそう大きく変動しない可能性があることは認識しておきましょう。

2023年に金利の急上昇が起こる可能性は低いとはいえ、残念ながら将来を正確に予測するのは困難です。特に、変動金利や固定期間選択型の住宅ローンの借り入れを検討されている方は、返済中の金利上昇に備えて対策を考えておくことが、たいへん重要になってきます。

2.変動金利は上がらない?

変動金利型住宅ローンの借入金利は「基準金利-優遇金利」です。変動金利型住宅ローンは金融機関の競争が激しく、各金融機関とも優遇金利を徐々に拡大していることから、金利が年々下がり続けています。

また、通期(全期間)引き下げ型の住宅ローンを組んでいる場合、返済途中で優遇金利が変わることはありません。

日銀が金融緩和政策を止めて政策金利が、-0.1%から0%や0.1%程度に引き上げられた程度では、変動金利は上昇しないと可能性は高いと想定できます。

ただし、優遇金利は変わることはなくても、ほとんどの変動金利の基準金利は半年ごとに見直されます。よって、返済中の住宅ローンの利率が変更されるまで最長6ヶ月の猶予があります。

半年後に基準金利が見直されても毎月の返済額が大きく変わらない仕組みとして、多くの住宅ローンは『5年ルール』といって、借入金利が引き上げられても5年間は毎月の返済額が変わらない仕組みがあります。あわせて『125%ルール』といって、基準金利が引き上げられて毎月返済額が増えるときも、もとの返済額の125%までを上限とする仕組みもあります。

ただ、上昇した金利分の利息は、当然払わなければなりません。

金利が大幅に上がってしまうと、利息額が返済額を上回ってしまう可能性も十分にありえます。5年ルールによって月々の返済額が変わらなくても、月々の返済で払いきれない利息は未払利息として、次回の返済に繰り延べられていきます。

完済時期まで未払利息が残っていると、完済時にその未払利息をまとめて支払わなければならない以上、完済時は年金生活、かつ家の修繕ならびに自分や配偶者の医療費(生活習慣病や白内障といった主に加齢にともなう病気)などで、家計が逼迫している可能性は十分にありえます。

なお、毎月の返済を元本返済分を同額にする『元金均等返済』では、『5年ルール』・『125%ルール』が適用にならないことがあります。

3.変動金利と固定金利でこれだけ違う

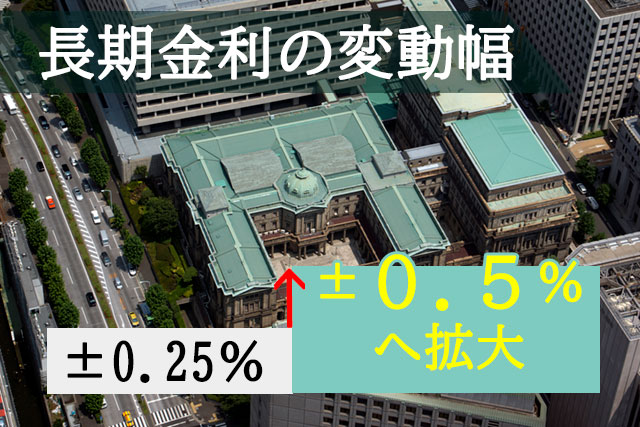

変動金利は定期的(3ヵ月、半年、毎月など金融機関で異なる)に金利が見直され、返済額が金利に応じて増減

変動金利はその時々の金融情勢に応じた金利になることからも現在のように低金利時には住宅ローンの金利も低くなりますが、金利が上昇すれば住宅ローンの金利も上昇します。

実は、変動金利は銀行にとって利益を確保しやすいという特徴があります。また、2023年も変動金利については当面低金利が続くと想定できることから、変動金利の方がお得になりますが、将来的な金利は誰にも分かりません。

つまり、変動金利は金利上昇のリスクを借主が負う金利タイプになります。

固定金利は金利が固定されているので、将来どのような経済情勢になろうと支払金額が借り入れ時点で確定

銀行は変動金利で資金を調達するため、いったん特別な市場で固定金利に変換してから貸し出しをしています。銀行にとっては手間がかかるため金利は高くなりがちです。

借りる側の立場では、借り入れ時点で支払が確定するという安心感があるので、固定金利を選択する方も少なからずいらっしゃいます。

2023年1月の金利で比較

条件:借り入れ額 4,000万円・借入期間 35年・返済方法 元利均等返済

| 全期間固定の場合 | |

|---|---|

| 金利 | 1.68%(フラット35) |

| 毎月の返済額 | 126,031円 |

| 総返済額(内利息支払額) | 52,932,823円(12,932,823円) |

| 変動金利の場合 | |

|---|---|

| 金利 | 0.535%(金利選択型) |

| 毎月の返済額 | 104,454円 |

| 総返済額(内利息支払額) | 43,870,461円(3,870,461円) |

※上記の返済額には、諸費用は含みません

※変動金利の場合、実際の返済額の見直しは5年ごとに実施されるため、将来の金利を段階的に金利を予測する場合、シミュレーション結果と実際の返済額の変動は異なる場合があります。参考値としてご覧ください。

4.住宅ローンを選ぶ際は、金利上昇も見据えて検討する

まず、どの金利タイプを選択するか、という基準として『年収負担率』という指標があります。

これは住宅ローンの返済額が年収に対してどれぐらいの割合かを示す数値になります。

例)年収負担率の計算方法

『住宅ローンの借入額:5,000万円/返済期間 35年= 年間返済額 2,144,964円(毎月178,747円)

※借入金利は全期間固定2.0%/融資手数料(定率)2.2%/保証料(金利上乗せ)0.2%/団体信用生命保険料(金利上乗せ)0.3%/ボーナス返済分なし、元利均等返済方法で試算

2,144,964円 + 『年間の継続的費用:15万円』 /年収 800万円×100=28.68705%

基本は、年収負担率が『25%未満であれば変動金利』、『25%以上であれば固定金利』といえ考え方になります。

年収が変わらない、もしくは年収が下がったときに予想外に返済額が増えてしまう可能性もあります。そのため【25%】をラインとして判断するのが一般的です。

仮に30%を超えている場合は返済計画の見直し、家づくり計画の見直しなど、抜本的な見直しが必要です。

上記を基本として、以下のようなことも検討する必要があります。

・支出が増える時期が明確(たとえば子どもの進学など)である場合に【固定期間選択型】を検討したほうが良いでしょう。

子どもの独立までは固定金利でリスクを抑え、以降は変動金利に借換えて金利をおさえることもできます。

●変動金利は、将来の金利変動リスクに耐えられるかどうかを検討し、その場合は年収負担率10%台が適正と言われています。

将来の金利変動リスクには以下のものがあります。戸建てマンションで同じです。

- 返済額増加と未払金利リスク

変動金利の金利上昇や会社の業績悪化による手取りの減少など - 建物の修繕費の上昇(外壁・屋根・給湯器などの設備など)

- 返済不能リスク

不慮の事故や病気などにより就業できなくなった場合や、教育費負担のタイミングが重なった場合など

●住宅ローンは借り入れ金額以外にも『事務手数料』や『保証料』、万が一のときに住宅ローン残高が相殺される『団体信用生命保険の保険料』など、実に多くの諸費用がかかります。

目先の金利だけで判断してしまうと、最終的な総支払額が高くなる可能性も…。

なお、定額型(一括払い)の『事務手数料』は繰り上げ返済しても戻ってきませんが、適用金利が安くなる場合があるので、毎月の返済額をおさえたい場合は検討する価値があります。定額型(一括払い)の『保証料』は一括して前払いしていると繰り上げ返済で戻ってくる場合もありますが、金利上乗せ型(月払い)は初期費用が安くなりますが総支払額は多くなります。

将来のリスクに備え『疾病保障つき団信』『失業保障つき団信』もあわせて検討しておきましょう。

『疾病保障つき団信』とは、死亡時や高度障害状態時だけではなく、疾病時にも保証をうけられる団体信用生命保険のことです。大手金融機関を中心に商品化されていますが、それぞれ保障内容に差があるので、自分にあった団信を見極めましょう。

新たに注目を集めているのが『失業保障付き団信』。

失業保障とは、勤務先都合によって非自発的に失業した場合、一定期間(1回の失業につき最長3ヶ月。通算36ヶ月など)の住宅ローン返済額と同額が支払われる仕組みです。今後は疾病保障よりも失業保障が主流になってくる可能性があり、動向から目が離せません。

このように、金利だけではなく様々なことを検討して住宅ローンは選ぶ必要があります。

まずは、『年収負担率』をしっかり把握した上で、変動金利にした場合は、金利が上昇した場合でも家計を圧迫しないで払い続けることができるのかよく検討しましょう。

また、よく「費用がかさんだ」という声で多いのが「諸費用」を検討していなかったパターンです。いくら低金利のローンを選んでも諸費用込みの総支払額でみると他の住宅ローンより高くなった、ということは往々にしてあるので、諸費用総額にも注意して検討しましょう。

5.金利が上がる場合の具体的な対策は?

返済期間が短ければ短いほど、金利上昇のリスクをおさえることができますが、お勧めできる方法ではありません。

最も効果があるのは『期間短縮型繰り上げ返済』ですが、家の修繕や教育費、医療費など家計負担が大きい時期は、無理して期間短縮型の繰り上げ返済は選ぶべきではありません。

これから借り入れを検討する方については、今後金利が上昇していくことが予想される以上、本来であれば金利上昇リスクに備えるため「全期間固定金利」で借り入れるのが得策です。ただし、2023年1月時点で「変動金利」と「全期間固定金利」の金利が1%を超えるまでになっていることから、すべてを全期間固定金利で借り入れてしまうことに抵抗感を持つ方も増えています。

いまの段階でおすすめできるのは、このような局面では、全期間固定金利と変動金利をあわせて借りる「ミックスプラン」にすることで、金利負担やある程度は金利変動リスクをおさえられるでしょう。

ミックスプランとは、変動金利型・固定期間選択型・全期間固定金利型の中から異なる金利タイプを自由に設定できるプラン。各金融機関で取り扱っており、異なる金利タイプのメリットをバランスよく受けることができます。

2023年度、様々なリスクに対応するために、住宅ローンは固定・変動をあわせた「ミックスプラン」で、まずは検討してみてはいかがでしょう。

6.借り換えのポイントやタイミングは?

住宅ローンの借り換えでメリットを感じられるのは次の3つの条件のうち1つ以上の条件がみたされた場合です。

- 住宅ローンの残高が1.000万円以上

- 残りの返済期間が10年以上

- 借り換え後の金利が0.5%以上減る

変動金利や固定期間選択型住宅ローンへの借り換えで返済額を減らすのが一般的ですが、全期間固定型を選んで将来の金利変動リスクをなくす、という方法もあります。

ただ、見落としがちなことは、借り換えにも手数料がかかる点。

借り換えの際には、印紙税や新しい住宅ローンの保証料、元のローンを繰り上げ返済する手数料、抵当権抹消費用、抵当権設定費用、事務手数料などかかります。(※金融機関によって異なります)

ただ、上記3つの借り換えメリットの対象となる方の場合は、これらの手数料・税などを含めて月々の返済額はもちろん、借り換えによって繰り上げ返済以上に総支払い額が減る場合もあります。

多くの金融機関がネット上で借り換えの試算ができるサービスを用意しているので、まずは金融機関の試算サービスで検討してみるといいでしょう。

7.まとめ

年収に占める毎年の返済額の割合である『年収負担率が25%以上』であれば、早めに返済額がずっと一定の全期間固定金利を選んだほうが、将来の金利変動リスクはもちろん、住まいの修繕、教育費、医療費、介護負担などへのライフブラン上のリスクに備えることができます。

子どもの進学など将来に支出が増える時期がわかっているならば、その期間が終わるまで固定選択型を選ぶのが無難です。計画的に資金を準備できるだけでなく、子どもの進学と同じタイミングで返済額が増えて家計がパンクするといったリスクも減らせます。

変動金利は、いまでこそ低金利ですが、早ければ2023年秋頃から金利が上昇していく可能性があります。

そのため、変動金利は返済額が増えても返していけることが前提で家計にゆとりがある場合に選んだほうが良いでしょう。その目安は、毎月の返済額の25%を繰り上げ返済資金として貯蓄できること。

金利が上がって返済額が変わらないと、元本返済額が滞りがちになります。金利が大きく上がった場合には、繰り上げ返済を活用して返済期間を短くすることで、金利変動リスクに備えることができます。

関連記事

- 注文住宅とは?入居までの期間や費用相場・内訳を解説!

- 注文住宅の間取りの決め方は?人気の間取り10選も紹介!

- 2023年は、住宅ローン金利上昇!?「住宅ローン控除」などを活用するのは今がチャンス!

- おしゃれな注文住宅の5つのコツを解説!おしゃれな外観・内観の特徴も紹介

- 家を建てるのに必要な費用はいくら?

- 家事動線の良い間取りを作るポイント3選を解説!具体的な間取り例も紹介

- 24時間換気システムを掃除すべき理由は?フィルターの交換タイミングも解説

おすすめ特集

人気のある家をテーマ別にご紹介する特集記事です。建てる際のポイントや、知っておきたい注意点など、情報満載!

注文住宅のハウスネットギャラリー

注文住宅のハウスネットギャラリー